Giảm Trừ Gia Cảnh Là Gì? Tất Tần Tật Quy Định Cần Biết

0 Đánh giá

Trong công tác hành chính – nhân sự, giảm trừ gia cảnh không chỉ là một thuật ngữ thuế thu nhập cá nhân (TNCN) đơn thuần mà còn là yếu tố ảnh hưởng trực tiếp đến mức thuế phải nộp của người lao động.

Dù được áp dụng phổ biến, nhưng không ít người lao động, thậm chí cả cán bộ nhân sự – kế toán trong doanh nghiệp vẫn chưa hiểu rõ bản chất, mức giảm trừ, cách đăng ký hay các rủi ro có thể phát sinh nếu kê khai sai.

Thấu hiểu và thực hiện đúng quy định về giảm trừ gia cảnh không chỉ giúp doanh nghiệp đảm bảo tuân thủ pháp luật mà còn thể hiện sự quan tâm thiết thực tới đời sống của cán bộ nhân viên.

Vậy, giảm trừ gia cảnh là gì? Áp dụng như thế nào trong thực tế doanh nghiệp? Bài viết này, Lê Ánh HR sẽ giúp bạn hệ thống lại toàn diện các kiến thức cần thiết, cập nhật mới nhất đến năm 2025.

- I. Giảm trừ gia cảnh là gì? Vai trò trong quản trị nhân sự

- II. Mức giảm trừ gia cảnh mới nhất năm 2025

- III. Ai được hưởng giảm trừ gia cảnh? Điều kiện và thực tế xét duyệt

- IV. Cách đăng ký giảm trừ gia cảnh cho người phụ thuộc – Doanh nghiệp cần làm gì?

- V. Tính toán thuế TNCN có giảm trừ gia cảnh – Ví dụ và lưu ý thực hành

- VI. Những sai lầm phổ biến trong quản lý giảm trừ gia cảnh và cách khắc phục

- VII. Một số điểm cần lưu ý khi quyết toán thuế cuối năm

I. Giảm trừ gia cảnh là gì? Vai trò trong quản trị nhân sự

Giảm trừ gia cảnh là một khoản được trừ vào thu nhập chịu thuế TNCN trước khi tính thuế, nhằm đảm bảo mức sống tối thiểu cho người nộp thuế và những người phụ thuộc vào họ. Đây là một chính sách nhân đạo của nhà nước, phản ánh nguyên tắc công bằng trong thuế thu nhập cá nhân.

Trong doanh nghiệp, giảm trừ gia cảnh có ý nghĩa:

- Giảm gánh nặng thuế cho người lao động, đặc biệt là lao động có con nhỏ hoặc người phụ thuộc.

- Giúp bộ phận nhân sự tính đúng – đủ – kịp thời thuế TNCN hàng tháng.

- Là một phần quan trọng trong quy trình đăng ký mã số thuế cá nhân, lập hồ sơ quyết toán thuế cuối năm.

>>>>> Xem nhiều: Khóa học hành chính nhân sự ở Hà Nội

II. Mức giảm trừ gia cảnh mới nhất năm 2025

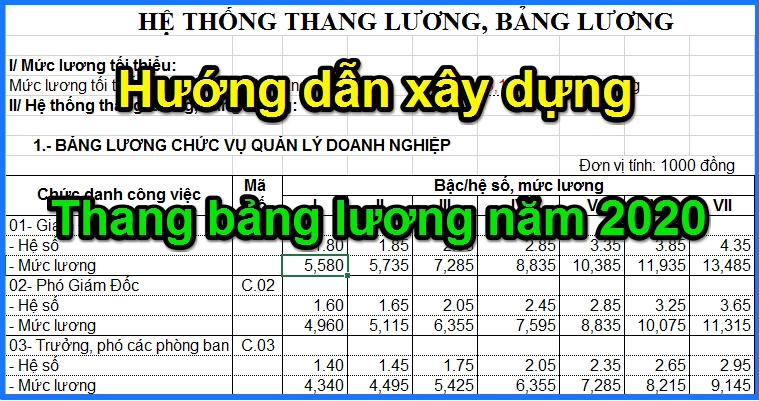

Theo Nghị quyết 954/2020/UBTVQH14 (vẫn còn hiệu lực tính đến năm 2025 nếu không có văn bản thay thế):

- Mức giảm trừ cho bản thân người nộp thuế: 11.000.000 đồng/tháng (tương đương 132 triệu đồng/năm).

- Mức giảm trừ cho mỗi người phụ thuộc: 4.400.000 đồng/tháng.

Tuy nhiên, trong thực tế, nhiều người lao động và doanh nghiệp vẫn hiểu sai bản chất: đây không phải là khoản tiền được nhận, mà là phần thu nhập được miễn tính thuế. Nếu thu nhập dưới mức giảm trừ, người lao động không phải nộp thuế TNCN.

III. Ai được hưởng giảm trừ gia cảnh? Điều kiện và thực tế xét duyệt

1. Người nộp thuế

Chỉ cần có thu nhập từ tiền lương, tiền công (hoặc các nguồn chịu thuế khác) là có thể được giảm trừ. Không cần đăng ký, mức giảm trừ cho bản thân được tính mặc định hàng tháng.

2. Người phụ thuộc

Đây là điểm dễ sai sót nhất. Theo Thông tư 111/2013/TT-BTC, người phụ thuộc hợp lệ phải thỏa các điều kiện:

Con ruột, con nuôi hợp pháp: Dưới 18 tuổi hoặc trên 18 tuổi nhưng bị khuyết tật, không có khả năng lao động.

Vợ/chồng, cha mẹ (cả ruột và nuôi), người trực tiếp nuôi dưỡng hợp pháp: Không có thu nhập hoặc thu nhập <1.000.000 đồng/tháng.

Người khác: Nếu không nơi nương tựa và người nộp thuế đang trực tiếp nuôi dưỡng.

Lưu ý quan trọng trong doanh nghiệp: HR cần kiểm tra hồ sơ kỹ lưỡng, vì nếu kê khai sai người phụ thuộc → hậu quả là doanh nghiệp phải truy thu thuế kèm phạt cho toàn bộ thời gian kê khai sai.

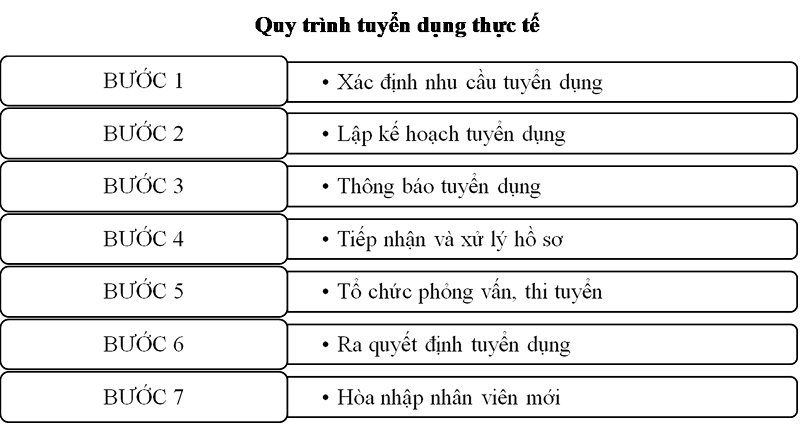

IV. Cách đăng ký giảm trừ gia cảnh cho người phụ thuộc – Doanh nghiệp cần làm gì?

1. Đăng ký qua cơ quan chi trả thu nhập (thường là doanh nghiệp)

Người lao động nộp bộ hồ sơ đăng ký người phụ thuộc cho bộ phận nhân sự – kế toán, bao gồm:

- Tờ khai mẫu 20-ĐK-TH-TCT (nộp 1 lần, khi có thay đổi thì cập nhật).

- Bản sao giấy tờ chứng minh quan hệ (giấy khai sinh, sổ hộ khẩu…).

Nếu người phụ thuộc chưa có mã số thuế, doanh nghiệp cần đăng ký cấp mã cho họ.

2. Thời điểm đăng ký

Nếu đăng ký trong năm: được tính giảm trừ từ tháng phát sinh nghĩa vụ nuôi dưỡng.

Nếu đăng ký sau thời điểm phát sinh: chỉ được tính giảm trừ khi quyết toán cuối năm.

Tình huống thực tế thường gặp: Nhân viên có con nhỏ nhưng quên đăng ký người phụ thuộc → cả năm không được giảm trừ → thuế TNCN cao hơn. Vì vậy, HR nên xây dựng checklist “sự kiện đời sống” để nhắc nhở người lao động.

»»» Xem Thêm:

- Các Lỗi Thường Gặp Khi Lưu Trữ Hồ Sơ Và Cách Xử Lý

- Cách Xử Lý Khi Mã Số Thuế Cá Nhân Của Bạn Bị Lỗi

- Mã Số Thuế Cá Nhân Là Gì? Hướng Dẫn Đăng Ký Mã Số Thuế

- Cách Xử Lý Khi Nhân Viên Nghỉ Việc: Quy Trình Và Lưu Ý

- Các Loại Công Việc Hành Chính Văn Phòng Phổ Biến Nhất

V. Tính toán thuế TNCN có giảm trừ gia cảnh – Ví dụ và lưu ý thực hành

Ví dụ: Nhân viên A có lương 18 triệu đồng/tháng, nuôi 1 con dưới 6 tuổi (đã đăng ký là người phụ thuộc), không có khoản giảm trừ khác.

|

Mục |

Số tiền (VNĐ) |

|

Tổng thu nhập |

18.000.000 |

|

Giảm trừ bản thân |

11.000.000 |

|

Giảm trừ người phụ thuộc |

4.400.000 |

|

Thu nhập chịu thuế |

2.600.000 |

|

Thuế TNCN (theo biểu lũy tiến từng phần) |

130.000 đồng |

Thực tiễn xử lý trong doanh nghiệp:

- Phải có công cụ phần mềm/Excel tự động tính thuế TNCN để tránh sai sót.

- Cập nhật người phụ thuộc ngay khi có thay đổi để tránh chênh lệch cuối năm.

- Kế toán cần đối chiếu thông tin người phụ thuộc với dữ liệu của Tổng cục Thuế, tránh bị “lỗi trùng” hoặc kê sai mã số.

VI. Những sai lầm phổ biến trong quản lý giảm trừ gia cảnh và cách khắc phục

Sai lầm 1: Không cập nhật người phụ thuộc mới

Ví dụ: nhân viên có thêm con nhưng không bổ sung hồ sơ → doanh nghiệp vẫn tính thuế như chưa có người phụ thuộc.

→ Khắc phục: Cập nhật mẫu tờ khai, đối chiếu định kỳ 6 tháng/lần danh sách người phụ thuộc.

Sai lầm 2: Không kiểm soát điều kiện thu nhập của người phụ thuộc

Có trường hợp nhân viên đăng ký cha mẹ là người phụ thuộc, nhưng thực tế cha mẹ vẫn có lương hưu hoặc kinh doanh nhỏ.

→ Khắc phục: Yêu cầu nhân viên cam kết thu nhập của người phụ thuộc <1 triệu đồng/tháng và lưu hồ sơ gốc để đối chiếu.

Sai lầm 3: Sai thông tin mã số thuế người phụ thuộc

→ Khắc phục: Doanh nghiệp chủ động hỗ trợ đăng ký mã số thuế cho người phụ thuộc chưa có. Sử dụng chức năng tra cứu MST trên cổng thuế để tránh nhập sai.

VII. Một số điểm cần lưu ý khi quyết toán thuế cuối năm

Nếu trong năm chưa đăng ký giảm trừ người phụ thuộc, có thể bổ sung khi quyết toán, nhưng phải có đủ hồ sơ và chứng từ hợp lệ.

Người lao động chỉ được tính giảm trừ 1 lần cho cùng 1 người phụ thuộc trong 1 năm tính thuế (nếu nhiều người nuôi thì chỉ 1 người được tính).

Nếu người lao động làm ở nhiều nơi, cần thống nhất nơi thực hiện giảm trừ.

Doanh nghiệp cần chủ động rà soát trước kỳ quyết toán, tránh rơi vào tình huống bị cơ quan thuế loại hồ sơ, truy thu thuế và phạt chậm nộp.

Giảm trừ gia cảnh không chỉ là một phép toán trong bảng lương – thuế mà còn là công cụ nhân sự hiệu quả để chăm sóc phúc lợi cho người lao động. Quản lý tốt việc đăng ký và cập nhật người phụ thuộc không chỉ giúp giảm thuế cho cá nhân mà còn góp phần xây dựng hình ảnh doanh nghiệp chuyên nghiệp, minh bạch.

Lời khuyên cho HR: Hãy chuẩn hóa quy trình đăng ký – theo dõi – cập nhật người phụ thuộc ngay từ khi onboarding nhân sự mới, đồng thời tổ chức truyền thông nội bộ định kỳ về các quyền lợi liên quan đến thuế thu nhập cá nhân để tránh bỏ sót quyền lợi đáng lẽ được hưởng.

Hy vọng bài viết này, Lê Ánh HR giúp bạn hiểu rõ hơn về Giảm Trừ Gia Cảnh Là Gì? Tất Tần Tật Quy Định Cần Biết.

Lê Ánh HR - Nơi đào tạo hành chính nhân sự uy tín nhất hiện nay, đã tổ chức thành công rất nhiều khóa học hành chính nhân sự tại Hà Nội/TPHCM và Online, khóa học C&B, khóa học C&B chuyên sâu, khóa học bảo hiểm xã hội, khóa học thuế TNCN chuyên sâu ... và hỗ trợ kết nối tuyển dụng cho hàng nghìn học viên.

Để biết thông tin chi tiết, bạn vui lòng liên hệ với chúng tôi theo số hotline: 0904.84.8855 để được tư vấn trực tiếp về các khoá học này.

Ngoài các khóa học hành chính nhân sự chất lượng thì trung tâm Lê Ánh còn cung cấp các khóa học kế toán online - offline, khóa học xuất nhập khẩu online/offline chất lượng tốt nhất hiện nay.

Thực hiện bởi: LÊ ÁNH HR - TRUNG TÂM ĐÀO TẠO NGHIỆP VỤ HÀNH CHÍNH NHÂN SỰ SỐ 1 VIỆT NAM

-

50%

-

40%

-

30%

-

20%

-

10%